2020年1季度经济数据发布之后,仍然有不少的质疑,尤以下面两大困惑为甚:第三产业1季度增速为-5.2%,似乎比直觉好太多?尤其是感觉航空运输、住宿餐饮都受到很大冲击。1季度固定资产投资为-16.1%,社会消费品零售总额增速为-19%,投资和消费这样了,为什么GDP还能达到-6.8%?首先我们得承认,在疫情冲击下经济确实遭遇了巨大困难,后续经济增长也充满挑战,对困难要有足够的估计。但是我们也不能凭直觉夸大困难,从而可能导致政策误判。因此,我们需要冷静的看待1季度数据、客观的进行分析。

第三产业1季度增速为-5.2%,似乎比直觉好太多?尤其是航空、住宿餐饮都受到很大冲击。

1 服务业增速(-5.2%)好于工业部门增速(-9.6%),合乎逻辑吗?服务业应该遭受冲击更大?2 服务业中的分项增速,比如住宿餐饮同比增速-35.3%,和总体增速能否匹配?首先,服务业确实同样遭受了疫情冲击。尤其是航空运输、住宿餐饮业等。但是由于两个原因,可以解释工业部门在1季度遭受了更严重的冲击。第一,工业部门的供应链条较长、生产更为脆弱。疫情期间一度物流不畅,而且疫区的复工推迟,也会通过供应链对其他地方的上下游企业生产造成影响。第二,工业部门严重依赖于线下生产、人员返工到位。而服务业的细项当中,则有相当多可以基于互联网场景维持运营。例如,线上教育、线上办公、远程医疗等等。LinkedIn的一组数据表明,可以实现线上工作的比例,从北欧到南欧的不同国家依次递减,荷兰、瑞典可以达到35%,英国法国为20%,德国只有12%,意大利为5%。这些国家的产业结构也有较大差异。可以看到,服务业占比高的国家,可以实现线上办公的比例也越高,受到的影响也相对较小。同时,还有一种质疑认为:3月份服务业发电量同比增速-19.2%,大大低于工业部门的-3.1%,然后就质疑1季度服务业增速情况好于工业部门,这和前述发电量表现不一致。这个逻辑有明显的错误,但也被广泛传播,在此也一并说明。首先,1个季度是3个月,不是只有3月份。而服务业用电量在1、2月的增速分别为(+3%、-10%),均好于同期工业用电量的增速(-10.2%,-14.6%)。 如果合并来看1季度数据,则服务业、工业用电量同比增速分别为:-8.14%、-8.88%。可见,服务业情况稍好于工业。其次,工业复工只有回到工厂、回到生产线。而服务业复工则相对灵活,线上办公、线上上课这些形式,将使部分服务业用电转化为居民用电。因此,服务业、工业的用电情况对比,和两个部门的GDP增速并不矛盾,从数据上来看可以解释。同时这也就可以理解,新一个财年开始之后的3月,为什么工业用电同比降幅收窄,而服务业出现了较大回落。

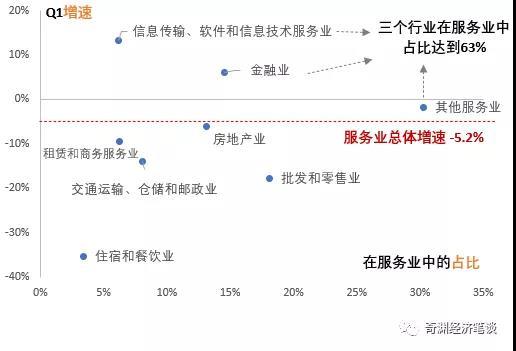

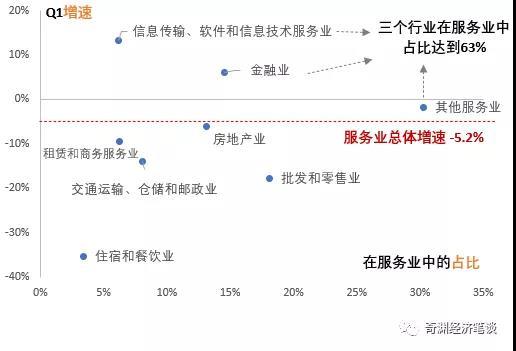

在4月17日统计局发布的服务业8项分类的增速中,只有3项增速高于总体增速(-5.2%),其余5个分类均低于总体增速。住宿餐饮业的增速甚至只有-35.3%,远远低于-5.2%。那分项增速怎么能和总体增速匹配上呢?首先,高于平均增速的三大行业在全部服务业中的占比高,达到了63%(根据2019年数据,下同)。其中,信息传输、软件和信息技术服务业(以下简称IT服务业)、金融业、其他服务业分别占比6.2%、14.6%、30.3%。而这三个行业的增速恰恰是比较高的,其中IT服务业增速达到13.2%,金融业增速为6%。后者与1季度的股市活跃、社融指标高涨也是一致的。另外,其他服务业增速为-1.8%,表现相当稳定,我们将在后文分析。其次,低于总体增速的行业,其占比相对较低。比如住宿餐饮业,在服务业中的占比为3.4%。

下表给出了服务业中各行业的占比、增速和拉动点数。可以看到,分行业增速和总体增速是基本一致的。

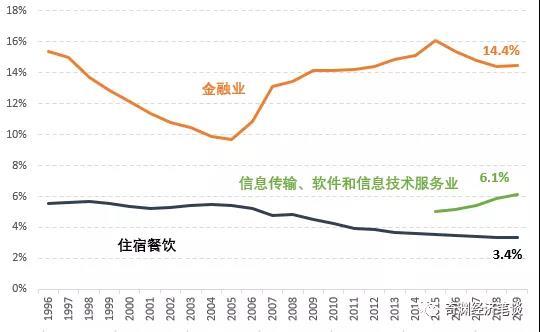

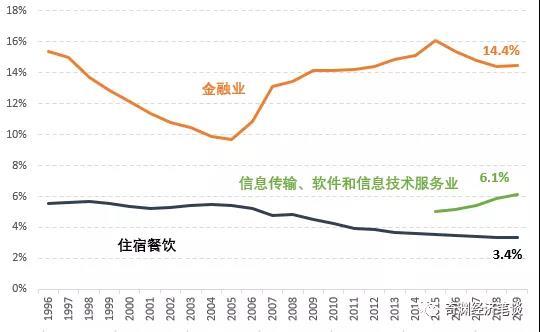

注:-5.2%是官方发布的服务业增加值增速,-5.8%是推算各行业拉动点数的加总。误差来自两个方面:服务业各行业的占比只有现价,没有不变价,但如果各行业的平减指数差异不大,则影响不大。另外,使用各行业占比乘以1季度增速来计算各行业拉动点数,这本身也可能存在误差。再次,服务业的相关行业占比在过去多年一直较为稳定。下图给出了1996年至2019年的占比变化情况。至于金融业应该占多少比例,当前的比例是否合适,则是另外一个问题,在此就不涉及了。

前面提到了占比30%的“其他服务业”,这到底是什么存在,为何如此稳定?季度数据中发布的服务业分类只有8项,但实际上服务业分类有更多,在年度GDP数据或固定资产投资的月度数据中都有体现。这里的其他服务业包括以下几种情况:(1)有的行业属于民生基本保障,运行较为稳定,比如水利、环境和公共设施管理业,公共管理、社会保障和社会组织,卫生和社会工作,(2)有的属于工作方式较为灵活、可能有部分转移到线上的行业,比如科学研究和技术服务业,教育,文化。当然,其他服务业中的体育、娱乐业等确实受到了较大冲击。

固定资产投资负增长16.1%,社会消费品零售总额增速为-19%,为什么1季度GDP还能达到-6.8%?

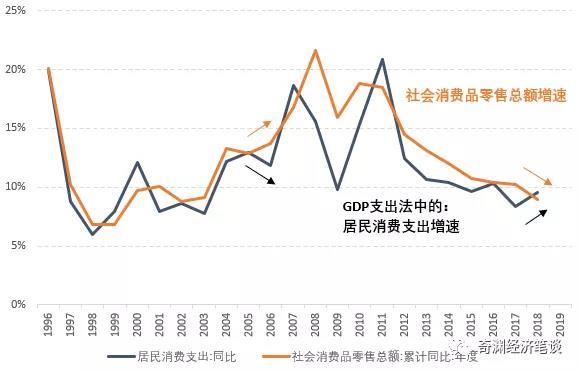

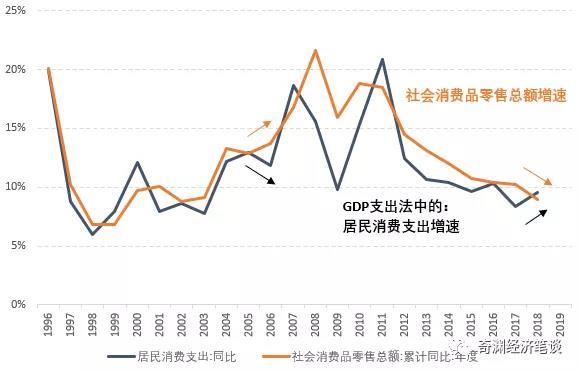

首先,月度或季度的社零、投资指标,和GDP增速口径的消费、投资有很大口径的区别,而且这个区别导致两组指标在规模、增速上都有重要的差异。其中,前者是名义值,而GDP增速是实际值。当然,由于1季度GDP平减指数为正,名义值和实际值的区别并不能解释两者的差距。但是,月度或季度的社零、投资指标在统计口径上和GDP支出法的消费、投资,确实存在很大差异。这个问题许宪春老师已经回答过多次,可以参见这篇文献:许宪春,《中国国民经济核算中的若干重要指标与有关统计指标的比较》,《世界经济》,2014年第3期,第145-159页。如果感兴趣,这篇文章值得打印出来,好好学习。其次,季度GDP的核算,基于生产法+收入法方法,和支出法并不直接相关。也因为这个原因,目前我们的季度GDP当中,支出法口径的数据并不完整。所以我们有时候会借助于较高频率的月度社零指标、投资增速,但是这两个口径和GDP增速口径相去甚远,只能作为一个参照(有时候和GDP口径增速变化方向相反)。最重要的问题还是在于,“社会消费品零售总额”不等于“居民消费支出”,“固定资产投资”不等于“固定资本形成”。一方面,社会消费品零售总额、居民消费支出的差异有多大?在图中可以看到,两者增速大体上是一致的。但是有时候,会出现社零上升、消费支出下降,也会发生社零下降,消费支出上升。这是年度数据,如果是季度数据(后者口径没有报告季度数据),尤其是在疫情冲击的极端情况下,两者虽然下降,但也可能是不一致的。那为什么这次社零的数据下滑远大于GDP?这可能与社零数据本身的统计内容有关,仅汽车销售、住宿、餐饮这三项就在社零中占据比较重要的位置,而这三项在1季度受到的冲击都明显高于平均水平。

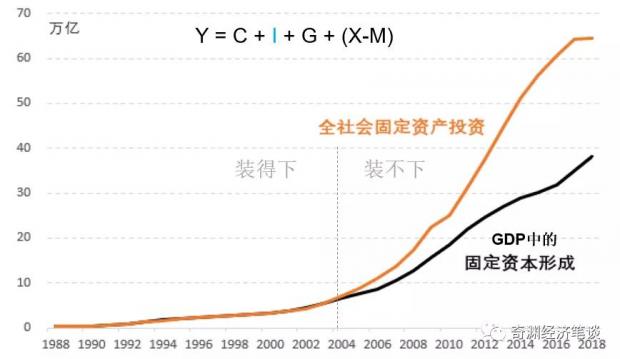

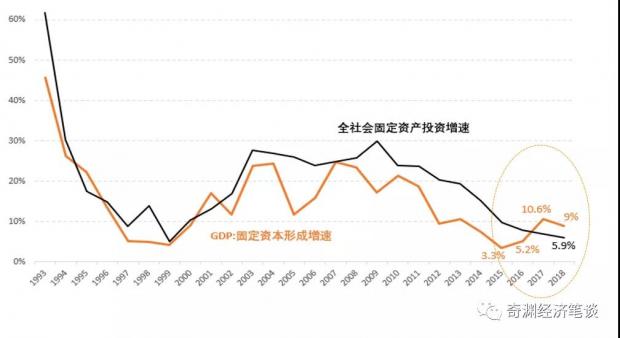

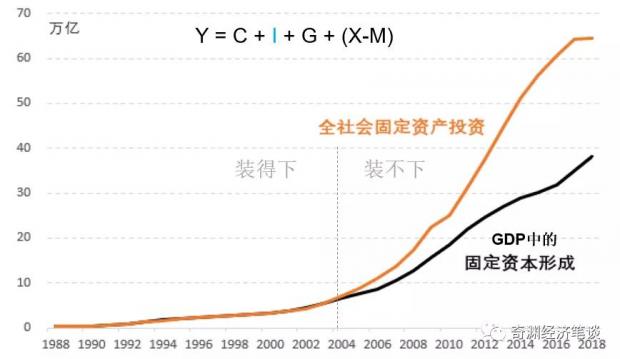

另一方面,固定资产投资和固定资本形成的差异有多大?首先,固定资产投资在峰值的时候(2016)年,几乎是固定资本形成的2倍。两者总量、从而口径存在重要的差异。

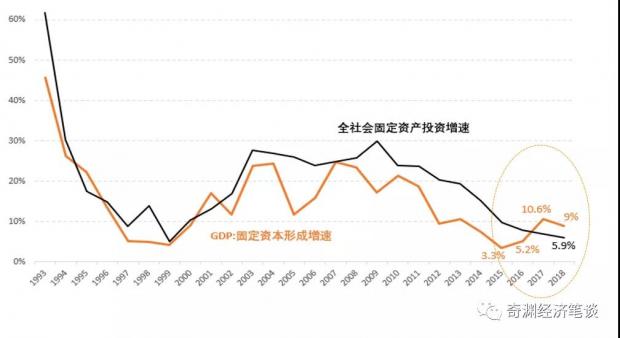

其次,近年来,两个投资增速的变化趋势都出现了反差。近年来,在加强统计核查、部分地方统计挤水分的背景下,出现了固定资产投资增速逐年下滑,而GDP支出法下的固定资本形成增速一度持续上升(2016年至2017年)。总体来看, 从2017年加强统计核查、统计挤水分以来,GDP口径的固定资本形成增速,一直明显高于固定资产投资增速。所以总体上社会消费品零售总额、固定资产投资增速和对应的GDP消费、投资增速,大体上增速变化趋势是一致的,但两组概念的口径、某些时段的增速差异都比较大。尤其是两个投资口径,差异更大。在一定程度上,这是过去几十年来,旧有的统计指标无法适应新的变化所导致的历史遗留问题。我们在观察时需要谨慎得出结论。

在罕见的疫情冲击下,我们应该承认,经济确实遭遇了巨大困难,后续经济增长也将充满挑战。为此,我们要对困难要有充足的估计、充分的政策准备。但是另一方面,我们也要实事求是地对数据进行观察,不能仅靠直觉来判断经济数据的真伪,尤其要避免借题发挥、混淆事实、误导政策。在面临数据困惑时,我们一方面要结合直观感受,另一方面也要明确数据指标的概念、口径,辅之以各指标的互相交叉验证,实事求是地对数据进行解读。既不能低估困难,也不能有意夸大。在此基础上,我们才能客观冷静,把握合适的政策力度。

(本文所有原始数据,均来自国家统计局或WIND数据库。)

首发:《财经》杂志

京公网安备 11010502034662号

京公网安备 11010502034662号