导语:中美之间的产业链联系虽然显示出双边弱化,但是从间接联系来看则相对稳定、甚至有所加强。

美国进口多元化战略并未动摇中国世界工厂地位

文|徐奇渊 崔晓敏 马盈盈

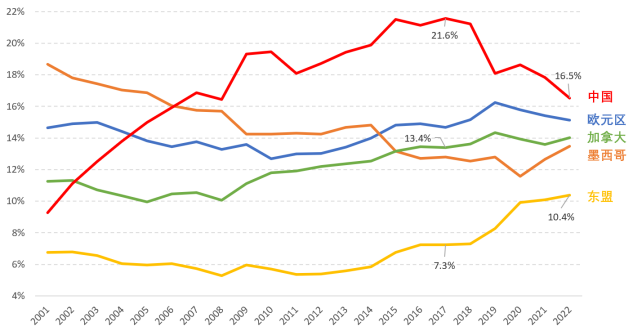

近年来美国推动“近岸外包”、“友岸外包”和去风险化(derisk)等政策,其结果是中国在美国进口中的份额持续、显著下降。2017年,中国占到美国全部进口的21.6%,2022年下降至16.5%,2023年1月-5月,该占比进一步降至13%。同一时期,墨西哥、加拿大、东盟在美国的进口占比中持续上升。2017年至2022年期间,东盟在美国进口中的份额上升了3.1个百分点,与中国同期下降5.1个百分点形成了鲜明反差。

按照美国官方数据口径,今年上半年,中国在美国进口中所占的份额已经被墨西哥、加拿大超过,成为美国第三大进口来源国。美国达拉斯联储经济学家经过季节调整的数据也没有改变这一结论。

这似乎标志着美国进口多元化战略的奏效。

那么中美双边经贸关系确实如表面现象看起来的这样在显著弱化吗?

中国作为世界工厂的地位是否因此受到动摇?

如何看待中国与其他出口国之间的竞争关系?

如果只是对上述局部的、表面的现象进行观察,其结论可能有偏,我们需要从全球视角、增加值视角,以及生产分工网络改变的角度来回答上述问题。

图1 美国进口当中主要经济体的占比;数据来源:IMF,国际贸易方向数据库(DOT),2023.

Part 1

中国的世界工厂地位没有弱化 甚至有所增强

尽管在美国市场的地位有所弱化,但从全球来看中国出口的份额仍保持稳定,甚至出现上升。根据世界贸易组织数据,2022年中国占全球出口份额为14.4%,较中美贸易战之前的2017年还上升了1.7个百分点。这个14.4%较2021年的占比下降了0.7个百分点,主要原因是特殊事件冲击,不过其中少许成份还与“香港一日游”贸易的被动消失有关。所以实际份额变化比14.4%显示出来的结果还要稍好。

2023年初以来,中国大陆的出口仍然维持相对强势。在2023年1月至6月,中国大陆出口的累计同比增速为-3.2%,虽然低于墨西哥的出口增速(3.9%),但是明显好于其他周边的经济体如越南(-12.1%)、韩国(-12.4%)和中国台湾(-18%)等,这些经济体的出口都呈现出两位数的负增长。因此,中国占全球市场的份额在2023年仍有可能保持稳定甚至偏强。

一方面,美国进口多元化策略似乎取得了成功,另一方面,中国仍然扮演着世界工厂的角色。如何解释这种看似矛盾的现象?作为切入点,我们可以观察中国出口贸易方向的变化。2017年到2022年,中国对美国出口仅增长三分之一,从4300多亿美元上升到5800多亿美元。同期,中国对日韩的出口增长了约40%,对欧元区的出口也增长了70%,对东盟的出口更是增加了将近一倍,从2800亿美元增长到5700亿美元。

可见,中国对美国以外的国家出口显著增长,这使得中国作为世界工厂的地位得到了巩固。

Part 2

产业迁出增强了中国与东盟等的生产分工联系

中国向世界出口了什么,从而稳固了中国的世界工厂地位呢?中间品是其中重要一块。联合国商品贸易数据库显示,2021年我国在全球中间品出口中的份额为12.9%,较2017年的10.5%有明显上升。其中,我国的低技术制造业中间品出口份额从14.2%上升至20.1%,中高技术制造业从16.7%上升至18.8%。

这表明全球范围的产业链供应链对于我国的依赖程度总体上仍在上升,中间品出口有力支持了我国总体对外贸易。

中间品贸易的增加与产业迁出有关,以纺织服装行业为例进行观察:可以按生产过程将相关产品分解为上中下游三类,比如绵麻纤维、面料、半成品和成品。比较这三类产品的出口增速差可以辅助观察纺织服装行业向某个国家转移的情况。比如,中国对越南的下游产品出口增速下降,同时中游产品出口大幅上升,在这种情况下,下游的加工产业很有可能已经从中国转移到了越南。同理也可以观察中游生产的迁出,以及消费电子等行业的迁出情况。

我们与阿里研究院的一项研究,基于国际站(ICBU)的数据分析显示:2019年以来,纺织服装行业的中游、下游同时出现了持续向东盟国家迁出的情况,而消费电子行业则有所不同,我们只观察到了消费电子行业的下游有间隙性的向东盟国家发生迁移,但没有明显的证据表明该行业的中游也向东盟国家发生了转移。这意味着,纺织服装的迁出同时发生在中、下游两个环节,而消费电子外迁的主要是下游的组装环节。

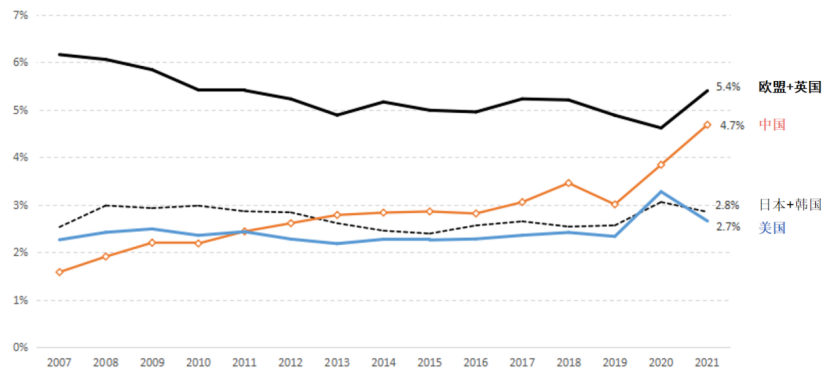

纺织服装、消费电子两个行业的例子都说明,中国与东南亚国家之间的在中游、下游的中间品贸易可能会越来越重要。前文提到,中国在全球中间品贸易中的份额显著上升也验证了这一点。同时,中间品贸易的这种重要性,以及中国对东盟投资的增加,这也意味着,东盟国家的出口额中包含着越来越多属于中国的增加值。在东盟国家出口获得的增加值当中,约有20%是外国获得的增加值。其中,中国占比从2007年的1.6%上升至2021年的4.7%,几乎增长了2倍。

过去十多年,中国的这一占比接连超过了美国、日本与韩国,已经接近欧盟27国与英国之和,这表明中国从东盟出口当中的获益在快速增加。即使东盟的出口规模不变,中国从中获得的增加值占比也在上升,如果考虑到东盟出口在近些年的快速增长,则中国获益更多。

此外,墨西哥、日韩、欧盟、印度、俄罗斯等主要经济体的出口当中,我国获得增加值的占比也呈现出不同程度的上升。

图2 东盟出口增加值当中主要经济体的占比;数据来源:ADB-MRIO数据库,作者计算。

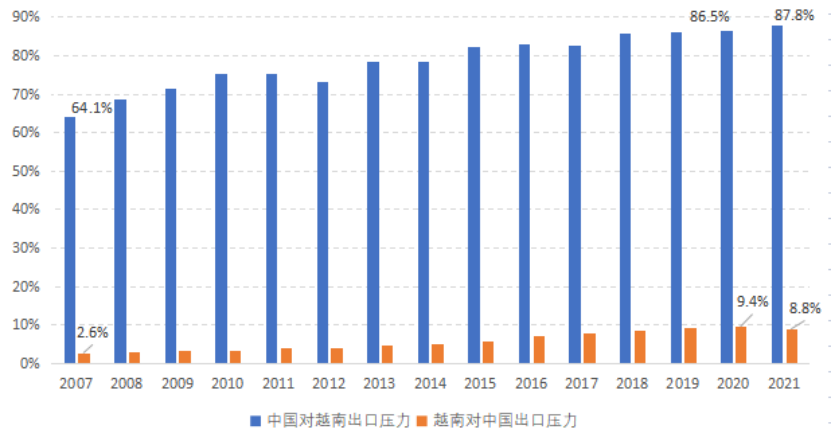

图3 中国、越南出口的双向竞争压力指数;数据来源:UN Comtrade数据库,HS6位码,2023.

Part 3

如何看待中国和东盟之间的竞争关系?

UN Comtrade数据库的HS6位码将贸易产品分为5000多个类别,我们可以据此计算中国与越南的双向出口竞争压力指数。以2020年为例,中国对越南的出口竞争压力为86.5%,这意味着越南每出口100美元的商品,两国出口重叠的部分达到86.5美元,这显示出中国对越南的出口竞争压力之大。同时,越南对中国的出口竞争压力仅为9.4%,其对中国压力有限。而且在这9.4%中,部分压力也来自于在越南的中资企业。

当然,过去十多年中、越双向出口竞争压力指数持续上升,这体现了两国出口竞争关系在加剧。不过与2020年相比,2021年的双向竞争压力指数出现了有趣的变化。中国对越南的出口竞争压力仍在上升,2021年进一步上升至87.8%。但是越南对中国的出口竞争压力则下降至8.8%,降低了0.6个百分点。这意味着中国有些种类的产品出口呈现快速上升,而越南并不出口这类商品,或者其增速较低,因此越南对中国出口竞争压力就出现了单边下降。这类产品的典型代表就是汽车。自2020年开始,中国的汽车出口量快速上升,2021年超过韩国,2022年超越德国,2023年初以来已经超过日本。

此外,中越双向出口竞争压力指数的分析,其结论在大体上也适用于中国与东盟整体,以及中国与印度、墨西哥的关系分析。

这也提示我们,如果国内产业升级的速度能够超出产业迁出的速度,则我国仍然可以避免产业空心化,同时中国与东盟等经济体更容易形成错位竞争、良性竞争的关系。

Part 4

中美贸易关系:双边弱化、间接稳定甚至强化

从上述分析来看,美国从我国进口明显下降,但是东盟这类中间国家从我国的进口快速上升,从而抵消了美国方面的消极影响。因此,中美之间的产业链联系虽然显示出双边弱化,但是从间接联系来看则相对稳定、甚至有所加强。东盟等中间国家成为中美经贸关系的缓冲地带,这也是目前中美经贸关系难以在双边层面实现和解之下的一个次优选项,为美国宏观政策也提供了极大的缓冲空间。

第一,从传统贸易数据来看,我国在美国进口的占比中出现下降,但我国在东盟总体进口中的份额显著上升,2017年至2022年从20.2%提升至24.7%。以纺织行业为例,东盟对美国纺织制成品出口的高增长,同时也伴随着东盟从我国进口纺织设备的大幅增长。2017-2022年,美国自东盟进口纺织制成品(HS2:50-63行业下消费品及其他)平均增长8%,而中国对东盟的纺织用机械设备(HS4:8444-8449)出口平均增速9.2%。纺织行业领域,中美的双边联系转向间接挂钩的特点十分明显。

第二,增加值数据也支持这一观察。2017年至2021年,美国进口增加值中我国占比从19.3%降至17.9%。同期东盟进口增加值当中我国占比从14.5%上升至19.1%。从全球范围来看,这一时期我国进口增加值占比从15.4%也明显上升至18.1%。从增加值数据来看,中美之间的产业链供应链双边联系确实出现了弱化,而我国与东盟、与全球范围的联系则在显著增强。另外,即使只看美国进口增加值当中我国的占比,除了2018年较2017年有明显下降(从19.3%降至16.2%),2019年到2021年这一占比仍呈现出了缓慢的修复,一直从16.2%恢复到了17.9%,而后者已经是仅次于2017年的第二高点,也明显高于2016年以及之前年份的水平。

此外,前文中关于中国出口占全球市场的比重、中国出口占全球中间品贸易的比重,中国对东盟出口的总额增长,以及东盟与美国贸易联系的加强,东盟出口增加值当中的中国份额上升,这都佐证了中美间接联系得到了加强。

Part 5

推动形成良好外部发展环境的条件仍然存在

基于传统贸易数据,直观上我们可以看到:中美双边联系确实出现了弱化,但是如果考虑到其他国家发挥的中间缓冲作用,则中美间接联系在2017年以来的弱化比较有限,甚至在2019年以来出现了虽然缓慢、但是持续的修复。这对于中美双方而言是一种次优解,对于中间缓冲地带的国家来说当然也是一种历史机遇。对于中国而言,关键则在于做好自己的事情、加快国内产业升级,要使国内产业升级的程度快于产业迁出的速度,从而使中国与其他中间缓冲地带的发展中国家形成错位竞争、良性竞争的互利共赢关系。此外,当前我国出口增速面临较大压力,而我国在全球出口当中的份额表现相对较强,这进一步凸显了我国扩大内需的迫切性和重要性。

我们也看到,推进对外开放、推动形成良好外部发展环境的条件仍然存在,我们必须坚持进一步对外开放。

2018年中美贸易冲突爆发以来,中国在一定程度上出现了产业链外移,全球范围内初步形成了新的产业分工格局。从东亚地区的角度来看,“日韩等的高技术密集型零部件—中国的中低技术零部件和设备—东南亚地区劳动密集型加工装配——美国、欧洲和中国等地区的消费”的产业分工格局日益清晰。在此背景下,中国在全球出口中的份额保持稳定甚至有所上升。尽管中美双边经贸联系表现出一定弱化,但是中美之间通过第三方的间接联系在明显上升。而第三方国家,尤其是东盟等对中国的依存度明显上升。因此,我国有条件继续推动对外开放,从而突破我国面临的一些外部约束。我国应推动与中间国家的多层次合作,为我国发展营造良好的外部环境。

持续深化改革开放、做好自己的事情仍然最重要。任何国家能否在全球供应链当中维持自己的核心地位,不是像美国那样主要靠打压竞争对手就能做到的,而是靠做好自己的事情、增强自己的产业竞争力。要应对产业链外移的压力,必须把我国自身的科技创新、产业升级做好。我们一定要保持开放包容的心态,进一步改善竞争政策、提升营商环境、保护企业家精神,同时通过扩大内需战略为产业升级提升良好的宏观经济环境。在深化改革开放的基础上,我们还需要在社会文化、公共舆论等方面强调开放包容心态,以海纳百川的大国胸襟广泛吸引全球人才、资本和技术,充分用好两个市场、两种资源,在此基础上构建以国内大循环为主体、国内国际双循环相互促进的新发展格局。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号